来源:期货日报

作者:徐冠廷

利率市场化改革不断推进,资产端尤其是交易性资产配置对于风险控制的需求明显提升。随着资管新规和理财新规对理财产品提出了净值化转型、打破刚性兑付、严控期限错配等要求,理财产品借助于利率衍生品有效进行利率风险管理的需求也明显提升。目前,国债期货作为唯一的场内利率衍生品,相对于场外利率衍生工具,如利率互换等,具有流动性好、价格透明度高等特点。

国债期货之所以可以作为对冲利率风险的工具,其原理就在于期货和现货价格之间会存在较强的联动关系。一方面,国债期货与现货的价格保持了很高的联动性。相关系数在0.99左右。另一方面,实物交割的制度也保证了随着交割日的临近,期货价格与现货价格会趋向一致。

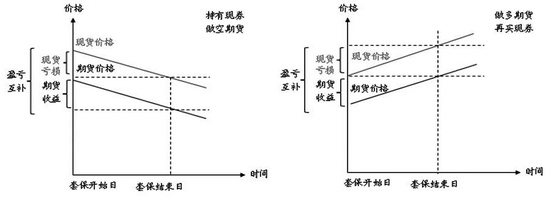

因此,在国债期货套期保值操作中,投资者可根据现货头寸反向建立期货头寸,从而使国债期货和现券的组合头寸风险尽量呈现中性,达到现货端的亏损可以由期货端弥补的效果。本质上是一种“盈亏互补”机制。具体的套保原理示意图如下:

图为国债期货空头、多头套保原理

在传统的现券组合中引入国债期货,不仅可以在不改变现有持仓的前提下,灵活地提高或降低组合的久期,从而达到风险管理目的,也可以在合适的时机建仓获取收益增强型的多头替代收益,以此来增强组合的收益。

利用国债期货对现券组合进行空头套期保值,进行风险管理

国债期货空头套期保值的意义主要在于两个方面:一是提供做空工具,降低组合回撤;二是在现券交易有难度或者短期市场快速调整时,提供流动性出口。

空头套期保值作为国债期货最常见的应用,主要的适用场景包括短期看空后市时,可提前卖出国债期货来对冲。若投资者认为市场行情可能转弱,可以通过卖出国债期货来防范短期资本利得下降的损失,增厚整体组合的收益。

而在实际运用中,国债期货也往往可以作为特殊情况下的紧急避险手段,比如在市场快速调整时,可迅速建仓减少损失,或是在市场快速下跌时,现券可能由于流动性枯竭出现卖出困难,国债期货场内交易的特性使得其可以作为情绪释放的窗口。例如,2020年11月,因永煤事件的冲击,部分信用债受到牵连遭遇“错杀”。考虑到后期信用风险脉冲的可能性依然存在,如果出现市场快速下跌,现券可能由于流动性枯竭出现卖出困难,国债期货场内交易的特性使得其可以作为情绪释放的窗口。投资者可以通过卖出国债期货进行替代对冲,降低组合回撤。

此外,在风险充分释放、利率拐点确认之前,若债券收益率已经出现一定的配置价值百科,但投资者面对“潜在的最后一跌”风险与“错失行情”的踏空风险的抉择,可以考虑在现券加强配置的同时,借助于国债期货空头套期保值控制组合久期。这样的好处在于可以提前优化现券配置结构,防范行情突然启动后带来的配置节奏偏慢问题。

使用国债期货进行多头替代,增强组合收益

国债期货多头替代的意义主要在于:一是由于国债期货多数情况存在正基差以及远月贴水的价差结构,因此,在合适时机建仓可以获得收益增强型的多头替代策略收益;二是提供杠杆做多工具,满足资金成本高企或资金不足的情况下现券的配置需求。

在替代交易方面,通过买入国债期货替代现券依然是基于国债期货与现货走势的高度相关性。同时,由于国债期货多数情况存在正基差以及远月贴水的价差结构,这将导致随着合约基差收敛,国债期货的表现会强于现券。

一个非常简单的例子便是在收益率上行风险有限的情况下,若出现国债期货相对于现券大幅折价的情况下,通过买入国债期货替代现券可以获取国债期货价格向现券收敛的增强收益。

另外,在实际运用中,多头替代也被广泛运用于满足特定的配置需求,也就是预期收益率下行,但由于资金成本高企或者资金尚未到账,可以利用国债期货多头替代现券多头,防范现券踏空风险。例如某产品成立后,因交易所和银行间开户时间需要约1个月,其间如果收益率大幅下行,则产品面临踏空风险,可以先利用国债期货做多,提前锁定买入现券成本。等到后期现券配置逐步跟上,再进行期货相应平仓处理。

在组合管理中,运用国债期货的建议

第一,动态监测久期敞口。国债期货标准化的合约设置决定了其久期无法与机构现券持仓久期完全吻合,同时,由于收益率曲线并非总是平行移动,这可能会引发久期敞口的偏差。目前,国债期货拥有2年、5年和10年三个产品,可根据久期匹配原理采用更接近现券组合期限的品种进行对冲。与此同时,在整个套期保值过程中,需密切关注国债期货CTD切换、主力合约切换以及现券组合持仓变化等因素可能引发的套保比例变动,对组合进行动态的对冲跟踪。

第二,加强基差变化趋势研究。国债期货套保的本质是将利率波动风险转换成了国债期货基差风险,建议加强对国债期货市场投资者结构和基差变化趋势的研究,对基差的波动有所判断。

第三,选择合适的移仓时点。一般情况,国债期货移仓换月自交割前月中上旬至交割前月中下旬进行,特殊时期会提前至交割前前月中下旬。此时当季和次季的流动性情况都会相对理想,是展期操作较好的时间窗口。在移仓换月中,投资者需基于资金表现、多空移仓的意愿以及市场情绪等对可能的跨期价差走势进行相应判断,选择合适的时间段来进行移仓。

第四,加强团队风控能力建设。在根据历史价格涨跌规律合理设置保证金水平的基础之上,建议合理控制账户的风险度,并设置专人专岗根据公司及资产组合实际情况,动态监测相关风险控制指标,制定风险对冲有效性预警机制,及时根据市场变化对交易作出风险预警。(作者单位:中信期货)

责任编辑:赵思远

原标题:国债期货提升组合管理效率的思考